Plan de financement et crowdfunding : guide et exemples

Vous êtes un entrepreneur en besoin de financement et vous recherchez le parcours de financement le plus adapté à votre entreprise ? Vous vous demandez comment le financement participatif peut apporter une plus-value à votre plan de financement prévisionnel ?

Parcours de financement, plan de financement : y voir plus clair

La question du financement se pose à de multiples étapes de la vie d’un entrepreneur. En effet, la problématique est posée au moment de l’amorçage de l’entreprise mais aussi au cours de son développement au quotidien.

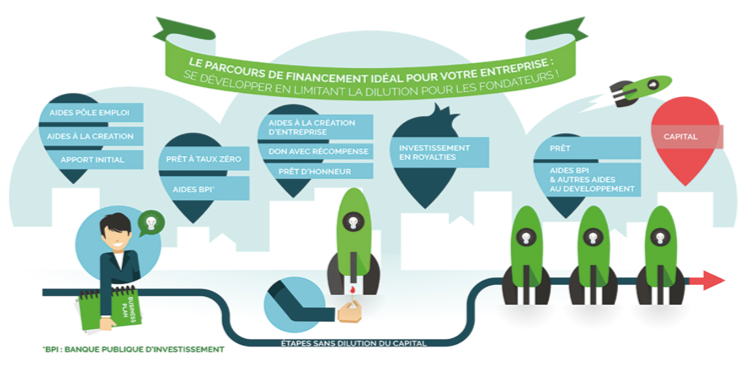

Le parcours de financement donne une vision globale des étapes du financement de l’entreprise. Il s’agit d’une réflexion stratégique sur la manière de répondre aux besoins de financement de l’entreprise.

Vous pouvez retrouver sur notre site Trouver le Bon Financement l’exemple d’un parcours de financement.

Le plan de financement définit les ressources dont l’entreprise a besoin pour faire face à ses “emplois” de trésorerie, et prévoit l’équilibre des entrées et des sorties de manière à ce que la trésorerie de l’entreprise soit toujours positive. Il se construit grâce au prévisionnel financier, dont le site Fisy propose un exemple simple, complet et gratuit pour vous aider à vous lancer.

Un plan de financement initial se compose généralement d’un apport personnel, des aides liées au Pôle Emploi ainsi que des aides à la création d’entreprise. Mais au moment où un entrepreneur veut lancer un nouveau projet et développer son entreprise, quel levier de financement peut-il utiliser ?

A chaque étape sa plateforme de financement participatif

La grande diversité d’acteurs du financement participatif permet d’y retrouver les principaux modèles de financement, en fonction du type de financeur à mobiliser : s’agit-il de trouver ou convaincre un maximum de clients au démarrage (contreparties), de mobiliser un grand nombre d’ambassadeurs potentiels (royalties et éventuellement prêt), ou d’intégrer dans la durée un nombre plus limité d’investisseurs structurants (capital / equity) ?

Le choix d’une plateforme de crowdfunding se fait donc en fonction de l’âge de l’entreprise ainsi que du montant que vous souhaitez lever, vous pouvez retrouver plus d’informations sur la segmentation du crowdfunding dans cet article.

Le don avec contreparties : pour réaliser son premier chiffre d’affaires

Il est d’abord possible de faire appel à des sites de financement participatif spécialisés dans le don avec récompense : vous présentez votre projet, et en échange des investissements, vous proposez une contrepartie qui peut parfois être symbolique. La contribution moyenne par projet pour ce type de financement s’élève à 62€. Vous pouvez retrouver plus de chiffres sur la finance participative dans le baromètre du crowdfunding de Financement Participatif France.

Cela a l’avantage de vous faire connaître auprès du public sans être vraiment coûteux, sous condition que la contrepartie corresponde au produit que vous souhaitez vendre. En parallèle, vous pouvez faire une demande de prêt d’honneur, qui sera accordé au créateur de l’entreprise, lui permettant d’augmenter ses apports personnels dans l’entreprise et donc les fonds propres.

L’investissement en royalties, entre flexibilité et promotion de l’entreprise

Votre entreprise arrive à un stade de maturité où vous avez besoin de financement d’un montant plus important et vous souhaitez faire connaitre votre entreprise à un public plus large ? Une campagne de levée de fonds en royalties peut être la solution.

En effet, l’investissement moyen par projet pour du financement contre royalties est de 357 euros, ce qui est significativement plus élevé que pour le don avec récompense ou encore le prêt rémunéré (310€). Le financement participatif en royalties présente de nombreux avantages, notamment celui de renforcer votre plan de financement prévisionnel en augmentant vos fonds propres sans diluer votre capital.

Effectivement, les investisseurs ne prennent pas part au capital de l’entreprise, ils n’en deviennent pas propriétaires. Mais ils vont recevoir en contrepartie de leur investissement un pourcentage de votre chiffre d’affaires, chaque trimestre durant 5 ans. Cela vous permet de rester libre sur votre vision entrepreneuriale et votre stratégie commerciale.

En plus, vous étendez votre love money en créant une véritable campagne de communication autour de votre projet. Cela va vous permettre de toucher plusieurs cercles d’investisseurs, et même des inconnus, fédérant ainsi une communauté d’ambassadeurs autour de votre entreprise.

Grâce au prêt d’honneur et aux royalties, votre plan de financement sera enrichi et vous gagnerez indéniablement en crédibilité auprès des acteurs financiers. Cet effet de levier vous permettra donc obtenir un prêt bancaire ou des subventions plus facilement.

L’investissement en capital, la dernière étape de votre plan de financement

Lorsque la maturité de votre entreprise est certaine, il est possible d’envisager l’investissement en capital dans votre parcours de financement. Les investisseurs vont apporter des fonds et vont ainsi devenir propriétaires d’une partie de l’entreprise. En moyenne par investisseur, l’investissement en capital se chiffre à 7745€.

Quand les besoins au démarrage sont faibles pour avoir une preuve de concept, l’avantage d’avoir recours au capital le plus tard possible après avoir exploité toutes les autres sources de financement est d’arriver devant les investisseurs avec un meilleur pouvoir de négociation : votre entreprise a eu le temps de faire ses preuves, est peu diluée, et cela vous laisse plus de marge de manoeuvre pour sa gouvernance.

Ces moyens supplémentaires peuvent vous permettre d’accélérer votre développement, en investissant par exemple en R&D ou en vous lançant à l’international pour générer à nouveau un levier de croissance.

En résumé, si vous êtes un entrepreneur en besoin de financement, vous avez compris que de nombreuses solutions de financement participatif s’offrent à vous. Que ce soit au moment de l’amorçage de votre entreprise et la construction de votre plan de financement initial, qu’au moment du développement d’un projet particulier, et ce jusqu’à la maturité de l’entreprise où il sera plus facile de recourir à l’emprunt.

No Responses