Les BSA-Air, nouvel outil de financement des start-ups

Un nouvel instrument de financement d’amorçage

Le Bon de Souscription d’Actions – Accord d‘Investissement Rapide (BSA-AIR) est un mode d’investissement innovant permettant aux entreprises en phase d’amorçage de se financer de manière rapide et facile en attendant de mettre en place une levée de fonds en capital. Les BSA-Air sont un instrument financier qui permet donc aux porteurs de projet d’augmenter leur capital de façon différée. Ainsi l’accès au capital ne sera ouvert aux investisseurs qu’ultérieurement, lors d’une levée de fonds en capital. Ce nouveau mode de financement, importé des Etats-Unis, se développe en France depuis 2013.

Les principales modalités des BSA-Air

Les paramètres à déterminer en amont de l’émission de BS-Air sont les suivants :

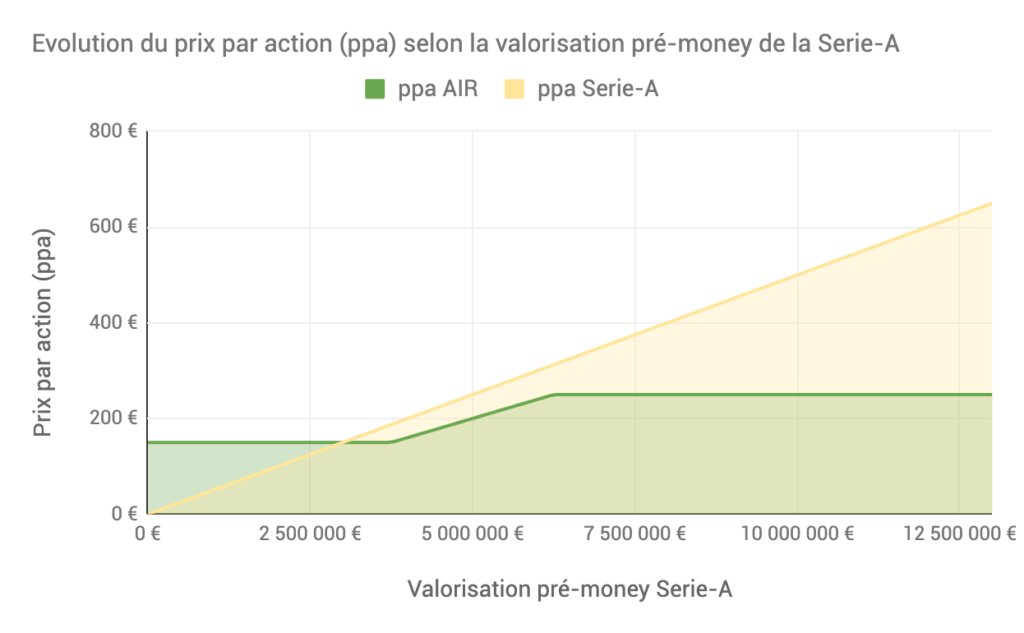

- Un tunnel de valorisation : La valorisation de l’entreprise est fixée par un floor (plancher) et un cap (plafond). Cela permet d’encadrer la future dilution des fondateurs, conséquence principale de l’exercice des BSA-Air. Le nombre d’actions auxquelles les souscripteurs pourront prétendre est également défini. A noter : si l’entreprise décide finalement de ne pas réaliser de levée de fonds, la conversion des bons sera réalisée en fonction de la valorisation plancher.

- Le taux de décote : l’avantage majeur d’une souscription aux BSA-Air est l’accès à des futures actions à un tarif préférentiel. Les souscripteurs prennent un risque plus important lors d’un versement anticipé des fonds donc il leur est offert d’accéder au capital de l’entreprise à un prix réduit. Le taux de décote est généralement fixé à 20 ou 30%. Plus le risque est élevé, plus la décote est importante.

- La date de la prochaine levée de fonds : la prochaine levée de fonds permettra aux souscripteurs d’exercer ou non leur BSA-Air et devenir ainsi actionnaires. Elle est généralement fixée à 12 ou 24 mois.

On peut trouver ci-dessous un exemple de paramètres financiers de BSA-Air :

Ici, les fondateurs souhaitent lever 500 000€ en BSA-Air. Les souscripteurs pourront au moment de la levée de fonds en capital acheter des actions d’une valeur nominale d’1€ à un prix décoté de 20% donc à 0,8€.

La série A correspond à la première levée de fonds en capital réalisée. Celle-ci intervient généralement après que le projet ait fait ses preuves et permet de financer une optimisation du produit et du ciblage de la clientèle. Les montants sont généralement compris entre 1M et 5M d’€. La valorisation pré-money correspond à la valorisation déterminée en amont de la levée de fonds en capital.

Ce mode de financement présente plusieurs avantages pour les porteurs de projets

Comptablement, le recours aux BSA-Air entraîne une augmentation des capitaux propres et le montant levé est enregistré dans le compte courant de l’entreprise. Ainsi, il n’y a pas de procédure d’ouverture d’un compte d’augmentation de capital à réaliser auprès de la banque. Un porteur de projet, de la même façon qu’avec les royalties, va pouvoir profiter d’un effet de levier grâce à une augmentation des capitaux propres. Ainsi un entrepreneur pourra compléter son plan de financement par de nouvelles sources type prêt d’honneur.

De plus, la procédure de négociation est moins chronophage et coûteuse qu’en cas d’augmentation de capital. Il n’y a pas de pacte d’associés à prévoir et les frais juridiques sont moindres.

Enfin, les BSA-Air présentent une flexibilité intéressante pour les entreprises en amorçage. Un taux de décote variable peut permettre une souscription au fil de l’eau, jusqu’à la levée de fonds.

Un mode de financement coûteux à long terme

Il faut néanmoins garder à l’esprit que les BSA-Air impliquent l’organisation d’une levée de fonds en capital. Celle-ci entraîne, contrairement aux royalties, une dilution du contrôle du porteur de projet au profit des souscripteurs, futurs actionnaires. L’entrée au capital de nouveaux actionnaires implique la modification des statuts et la rédaction d’un pacte d’associés.

Fiscalement, la législation est encore floue. La souscription aux BSA-Air n’est pas un outil de défiscalisation et n’est pas éligible au PEA-PME.

Le financement en royalties vous permet quant à lui, de renforcer vos capitaux propres sans ouvrir votre capital. La gestion des investisseurs, centralisée sur la plateforme de WE DO GOOD vous donne le temps de vous concentrer sur votre projet, le lancer et le développer avant d’éventuellement considérer une ouverture au capital.