Les différents types de crowdfunding

Le financement participatif est un marché bien plus varié que ce que l’on imagine. En effet il y a différents types de crowdfunding. Don avec contreparties, prévente, prêt rémunéré ou non, crowdequity, obligations ou encore royalties… Les possibilités sont plurielles. Cependant, tous les types de financement participatif ne vous conviennent pas forcément.

Or, beaucoup d’entrepreneurs et d’entrepreneuses se lancent un peu trop vite. Le choix de la plateforme arrive souvent avant de réfléchir au type de financement le plus adapté. Et, parfois, sans l’articuler avec l’intégralité de leur plan de financement. Cela peut être à la fois source d’échec ainsi que de perte de financements supplémentaires.

Avez-vous envie de céder des parts du capital de votre entreprise ? Souhaitez-vous impliquer vos réseaux et partenaires autour de votre marque ? Désirez-vous livrer une contrepartie financière ou matérielle ?

Les réponses à ces questions, entre autres, contribuent à identifier la solution la plus adaptée à votre profil, votre besoin financier, ainsi qu’au stade de maturité de votre projet, parmi les différents types de crowdfunding.

Une grande diversité d’acteurs et d’outils

La grande diversité d’acteurs du financement participatif permet d’avoir accès à un panel très large de solutions de financement. Elles sont adaptées à différents stades de maturité et secteurs. Le choix d’une plateforme de crowdfunding se fait en fonction du secteur d’activité, de l’âge de l’entreprise, du montant que vous souhaitez lever, ainsi que de la manière dont on souhaite impliquer ses contributeurs.

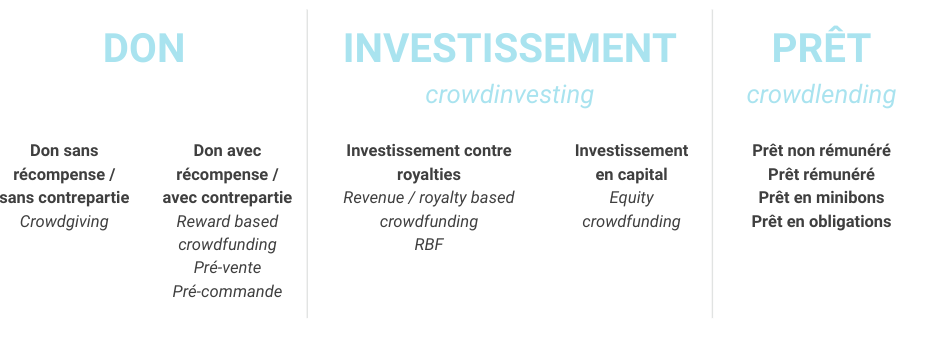

Voici les différentes solutions de financement participatif, classés en trois grandes familles :

Nous n’évoquerons ici pas le don sans récompense qui est essentiellement consacré aux associations d’intérêt général. À noter néanmoins que, malgré l’intitulé, il y a toujours une contrepartie. Elle n’est pas matérielle mais émotionnelle. Les contributeurs sentent avoir contribué à une cause, à un projet à impact positif pour la société ou l’environnement. Elle peut aussi être fiscale si le don permet d’avoir une réduction d’impôts.

Le don avec contrepartie / la prévente

Vous retrouvez dans cette catégorie les plateformes les plus connues : Ulule, Kiss Kiss Bank Bank, Kickstarter… Par la nature des projets présentés, elles visent le grand public comme cible de contributeurs et de contributrices. Nous sommes donc régulièrement ciblé·e·s au quotidien.

Globalement, le modèle est le suivant : vos contributeurs et contributrices vont vous apporter un soutien financier en échange d’une contrepartie. Cette contrepartie peut être :

- symbolique (remerciement, nom des soutiens à la fin d’un livre…)

- matérielle (un produit)

- expérientielle (invitation à une soirée de lancement…)

Dans la majorité des cas, le financement obtenu permet de couvrir l’ensemble des frais liés à la campagne et aux contreparties. Il faut donc le voir comme une campagne marketing ou une preuve de concept qui s’auto-finance. Elle aura plusieurs avantages supplémentaires :

- tester votre marché

- valider votre communication

- faire votre premier chiffre d’affaires

- avoir une avance de trésorerie

- faire effet de levier pour obtenir des financements supplémentaires : prêt d’honneur, emprunt bancaire, subvention…

Le crowdinvesting ou investissement participatif

On entend ici principalement : le RBF (royalties) et le capital.

Dans les deux cas, vos contributeurs et contributrices sont des investisseurs qui embarquent dans l’aventure avec vous et prennent un risque. Leur rémunération potentielle dépend entièrement de la réussite de votre entreprise.

À noter que ces deux modes de financement sont complémentaires. Le royalty crowdfunding (RBF) intervient souvent en amont de la commercialisation, pour des levées de fonds de 60 K€ en moyenne. Cela permet de faire effet de levier pour obtenir des financements complémentaires, bien mettre en place la commercialisation et ainsi valider les KPI nécessaires pour une levée de fonds en capital.

Le RBF est un financement hybride, entre le prêt et le capital. En échange d’un financement, vous vous engagez à verser une contrepartie financière à vos contributeurs (comme un prêt), mais qui dépend entièrement du développement de votre activité.

Concrètement, vous vous engagez à verser un pourcentage du chiffre d’affaires de votre entreprise tous les trimestres, pendant une durée déterminée. On détermine le pourcentage à partir de votre prévisionnel et du montant levé.

Dans le cas du capital, les investisseurs prennent un pourcentage du capital de l’entreprise et deviennent actionnaires.

L’investissement en capital est la dernière étape de votre plan de financement d’amorçage, lorsque vous avez déjà validé vos leviers de croissance.

Ce mode de financement est adapté pour les startups ou les entreprises en développement. Les titres pouvant être émis sont des actions ordinaires, des actions de préférence ou des parts sociales pour les coopératives.

La plateforme accompagne les parties prenantes dans la rédaction du pacte des actionnaires, la valorisation de l’entreprise, etc… Elle facilite la gestion des multiples nouveaux investisseurs et investisseuses, qui sont généralement regroupé·e·s dans une holding intermédiaire.

Prêts rémunérés ou crowdlending :

Pour la majorité des plateformes de prêt, votre entreprise doit avoir au moins 2 ans d’ancienneté et des bilans positifs pour être sélectionnée. Il n’est donc pas vraiment accessible en amorçage, nous ne rentrerons donc pas dans le détail de ces modes de financement. Gardez-le néanmoins en tête pour une étape ultérieure dans la vie de votre entreprise.

Pour en savoir plus sur les plateformes proposant ces différents types de financement de crowdfunding en France, nous vous invitons à consulter la plateforme “Trouver Le Bon Financement”.

Vous pouvez également consulter le replay du webinar sur comment intégrer les différents types de crowdfunding à son plan de financement :

Crédit photo : Rocío Lara / Flickr CC BY-SA 2.0

No Responses