Royalty crowdfunding : le financement devient un coût variable

Le royalty crowdfunding représente un nouveau mode de financement pour les entreprises et pour les projets ayant un modèle économique viable. Le coût du financement est un élément clé de décision pour les entrepreneurs.

« Notre projet nécessitait une phase de développement relativement longue avant d’arriver à une structuration de la société et de l’offre. Les royalties étant calculées sur la base du CA obtenu, ce principe de charges variables permet de limiter les remboursements dans les phases cruciales de développement et au contraire de les favoriser dès lors que l’assise de la société est obtenue. Cela peut alors s’apparenter à une optimisation des flux de trésorerie. »

Erik Mouillé, président de Naoden

En faisant appel au financement participatif, l’entrepreneur prend en compte les frais fixes ou variables facturés par la plateforme. Cependant, ils influent assez peu sur la comparaison entre les trois modes de financement présentée ci-dessous dans la mesure où l’on vise dans tous les cas à les compenser par la levée de fonds.

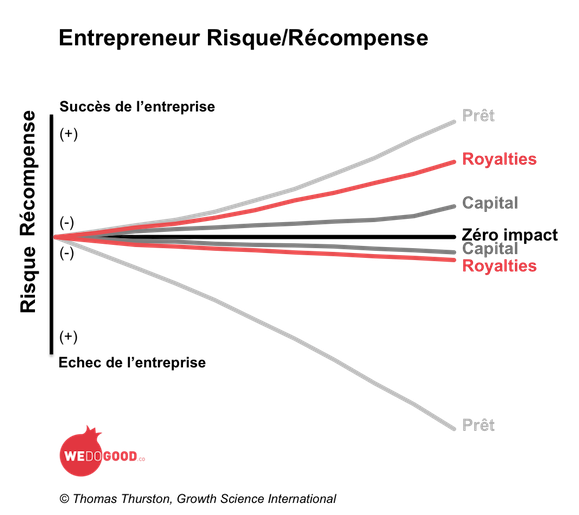

Alors, le royalty crowdfunding est-il plus ou moins cher qu’un prêt ? Est-il plus ou moins cher que du capital ? Eh bien cela dépend. Le graphique ci-dessous illustre le gain (“reward”) pour l’entrepreneur si le projet réussit, en regard du risque (“risk”) pris si c’est un échec.

Le coût fixe du prêt

Avec un prêt, la différence entre la somme totale payée et la somme initialement reçue suffit à calculer ce que le prêt aura coûté à l’entreprise. Il se traduira par le taux effectif global. L’entreprise paye donc le prêt par le taux d’intérêt.

En cas de succès du projet, le prêt (“Bank Loan” sur le schéma) est le mode de financement le plus avantageux (le moins cher), car l’entreprise rembourse dans tous les cas le montant du prêt augmenté du taux d’intérêt.

En cas d’échec, c’est le plus désavantageux car l’entreprise, malgré l’échec, est engagé sur un remboursement fixe. Ainsi, plus un projet est risqué, moins l’entrepreneur aura intérêt à opter pour un prêt.

Ce dernier point est à relativiser dans la mesure ou en financement participatif, généralement aucune garantie n’est demandée au porteur de projet. Il n’en reste cependant pas moins vrai que même avec un chiffre d’affaires nul, le remboursement du prêt est dû, ce qui peut par là même précipiter l’échec du projet.

Le partage du capital

En capital, hormis le coût des formalités (démarches administratives, frais d’avocat, etc.) qu’on ne retrouve pas en prêt et en royalties, le vrai coût pour l’entrepreneur est la part de pouvoir qu’il cède à ses investisseurs. Le prix de cette part de pouvoir est établi en s’accordant sur une valorisation de l’entreprise. C’est donc l’entrepreneur qui paye le financement en parts de pouvoir.

En cas de succès du projet, le capital (“Equity Venture Capital”) sera donc le mode de financement le moins avantageux car l’entrepreneur aura cédé une partie de l’entreprise, et donc une partie de son succès à des investisseurs.

En cas d’échec, c’est le plus avantageux : cela présente le moins de risque pour lui car le risque est pris par les investisseurs sur l’intégralité de leur investissement, et ils ne reverront pas la couleur de leur argent.

Le coût variable du royalty crowdfunding

En royalties, le coût du financement est transformé en coût variable pour l’entreprise. Cette dernière, en s’engageant à verser un pourcentage de son chiffre d’affaires, paye ce financement avec une partie de sa marge. Ainsi, l’entrepreneur achète la possibilité de ne rien payer si le projet ne marche pas, en s’engageant à payer plus s’il marche très bien.

En cas de succès du projet, le paiement des royalties (“Revenue-Based Finance”) sera proportionnel au succès, en étant souvent cappé (le triple du financement reçu, dans le cas de WE DO GOOD).

En cas d’échec les royalties seront légèrement moins avantageux que le financement en capital, car l’entreprise aura déboursée une part de ses revenus avant que l’échec soit constaté, mais seulement sur des montants correspondant au niveau d’activité réel.

Ainsi, les royalties amènent une troisième voie pertinente de financement des entreprises en venant moduler le risque entre celui du financement en capital et celui du financement sous forme de prêt.

En pratique, les royalties seront considérée par l’entreprise comme un produit imposable dans le compte de résultat, compensé par les charges des dépenses permises par le financement. Les versements réguliers de royalties représenteront également une charge déductible dans le compte de résultat.

Le royalty crowdfunding en vidéo par WE DO GOOD :