Quels coûts et bénéfices des plateformes de crowdfunding ?

Financement participatif : don sans contreparties, pré-vente, prêt, capital, royalties… quels coûts et bénéfices et comment s’y retrouver ? Quel est le mode de financement qui correspond à votre activité et à la maturité de votre projet ?

Il existe tout un panel de plateformes au sein du financement participatif, nous allons donc vous dresser un tableau de leurs coûts et bénéfices afin d’y voir plus clair.

Le don avec contreparties ou pré-vente, efficace en termes de communication mais peut s’avérer coûteux

L’avantage de ce mode de financement et de pouvoir tester son produit et de le pré-financer tout en mobilisant les premiers clients. Ils vont ainsi devenir les ambassadeurs de vos produits, et donc de votre marque : vous gagnez en visibilité grâce à la communication générée.

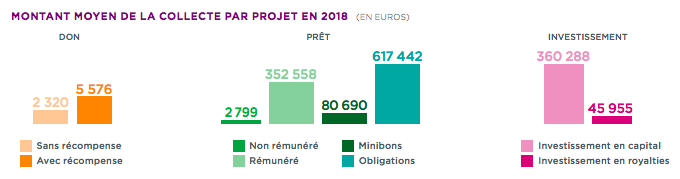

En revanche, cela peut s’avérer coûteux car, au coût de la plateforme, il faut additionner le coût de fabrication et d’expédition des contreparties. Selon le baromètre 2016 Financement participatif France, le montant moyen des commissions pour ce type de financement s’élève à 6,1 %. En termes d’exemple, la commission de la plateforme MiiMOSA (qui est annulée si la collecte n’atteint pas 60 % de l’objectif) s’élève à 8 % HT du montant total de la collecte. Chez KissKissBankBank, quand la collecte est réussie, la commission est de 5 % + 3 % sur les frais de transactions bancaires, soit 8 % TTC.

Le prêt rémunéré, un financement à coûts faibles mais peu flexible

Concernant le prêt, c’est généralement le financement le moins cher, car les taux d’intérêts sont actuellement peu élevés. Néanmoins, le prêt adapté au financement participatif peut être différent et variable en fonction des paramètres définis par la plateforme.

L’avantage réside dans le fait que l’entrepreneur reste libre dans sa stratégie entrepreneuriale.

Toutefois, ce n’est pas un mode de financement facilement accessible pour les entreprises en amorçage car les critères de sélection sont très stricts, peu flexibles. Il est parfois demandé des garanties personnelles au porteur de projet. De plus, le coût fixe du prêt se révèle avantageux si l’activité de l’entreprise se développe bien mais les coûts peuvent vite se révéler élevés si elle marche moins bien car le taux d’intérêt et les échéances restent fixes.

Selon le même baromètre, le taux de frais moyen prélevé par ce type de plateforme est de 4,3 %. Sur la plateforme LUMO, les porteurs de projet doivent s’acquitter de frais pouvant aller de 4 % à 10 % du montant de la collecte. Auxquels il faut ajouter le fait que les épargnants rémunèrent LUMO à hauteur de 1 % du montant souscrit.

Le capital, un financement nécessaire pour des levées de fonds importantes, mais risqué en termes d’autonomie entrepreneuriale

Concernant le capital, il devient certes indispensable quand le besoin financier est important (plus de 500 000 €), mais il présente l’inconvénient de restreindre l’autonomie de l’entrepreneur dans sa stratégie entrepreneuriale car il y a une cession de capital de l’entreprise.

Il faut également noter que le temps et les coûts des frais juridiques et administratifs ne sont pas à négliger. En plus des frais fixes, le taux de frais moyen prélevé par les plateformes de financement en capital est de 6,8 %.

Le financement participatif en royalties, une solution de financement flexible, pratique, et non dilutive

Enfin, venons en aux royalties ! Ce mode de financement revient à céder un pourcentage de son chiffre d’affaires futur à ses investisseurs, pendant une durée déterminée. L’avantage ici, c’est la flexibilité : en royalties, le coût du financement devient un coût variable pour l’entreprise. L’entrepreneur ne reverse rien s’il ne fait pas de chiffre d’affaires et s’engage à payer plus si l’entreprise marche bien. Si le projet a du succès, le versement des royalties est souvent capé (sur WE DO GOOD, capé au triple du financement reçu).

Tout cela est encadré par un contrat de cession de revenus futurs. En plus de la flexibilité, c’est un mode de financement non dilutif, puisque les investisseurs ne rentrent pas au capital. Cela permet de créer un véritable réseau d’ambassadeurs, étant donné que les investisseurs sont directement intéressés à la réussite de l’entreprise.

Le seul inconvénient est que ce type de financement sera plus cher qu’un prêt bancaire : le taux de frais moyen appliqué est de 8 %. Il peut donc intervenir sur une partie du plan de financement, en premier lieu notamment puisque cela permet d’augmenter ses fonds propres et de faire effet de levier dans l’obtention d’un prêt ou d’une subvention.

Le mot de la fin…

Pour y voir plus clair sur le mode de financement et la plateforme de crowdfunding les plus adaptés à votre besoin de financement et à votre modèle économique, rendez-vous sur Trouver Le Bon Financement ! Vous pouvez aussi allez lire notre article sur la flexibilité du financement en royalties !